Cẩm Nang Về Các Nghiệp Vụ Của Ngân Hàng Thương Mại Chi Tiết Nhất 2022

Ngày đăng: 14/07/2022 | Không có phản hồi

Ngày cập nhật: 05/10/2022

Ngân hàng luôn là sự lựa chọn hàng đầu của giới trẻ, đặc biệt là những bạn sinh viên mới ra trường. Sự thu hút xuất phát từ tính chất nghề nghiệp và những đóng góp của ngân hàng với cuộc sống hàng ngày.

Tuy nhiên, đam mê ấy chỉ được thỏa mãn nếu bạn có đầy đủ kinh nghiệm, kỹ năng và những hành trang cần thiết. Bạn cần phải nỗ lực, cố gắng để trau dồi thêm nhiều kiến thức hữu ích.

Cùng chúng mình tìm hiểu những vấn đề liên quan đến các nghiệp vụ ngân hàng thương mại để sở hữu thêm nhiều kiến thức nhé.

Nghiệp vụ ngân hàng là gì?

Những hoạt động chính mang về doanh thu khủng cho ngân hàng là kinh doanh tiền tệ và các dịch vụ ngân hàng với những công việc diễn ra thường xuyên như:

- Giao dịch nhận tiền gửi

- Sử dụng tiền để cấp tín dụng

- Các dịch vụ thanh toán khác

Tất cả công việc trên vô cùng quan trọng, ảnh hưởng trực tiếp đến sự tồn tại và phát triển của ngân hàng. Để hạn chế và giảm thiểu mọi sai sót trong quá trình làm việc, một nhân viên cần sở hữu nhiều yếu tố như:

- Nắm chắc kiến thức và những thông tin liên quan

- Luôn có tinh thần tập trung

- Kỹ năng tốt

- Kinh nghiệm chuyên môn sâu sắc

- Khả năng ứng biến kịp thời.

- Cần cù, chăm chỉ, ý chí kiên cường và sẵn sàng vượt lên mọi khó khăn

Cẩm nang về các nghiệp vụ ngân hàng thương mại mới nhất 2022

Các nghiệp vụ cơ bản của ngân hàng thương mại bao gồm hoạt động huy động vốn, vay, gửi tiền, đầu tư, kinh doanh đối ngoại… Cùng chúng mình khám phá đầy đủ các nghiệp vụ qua bài viết dưới đây nhé.

Nghiệp vụ huy động vốn của ngân hàng thương mại

Nghiệp vụ huy động vốn của ngân hàng thương mại giúp ngân hàng tránh được nhiều trường hợp rủi ro trong những trường hợp xoay vòng dòng tiền.

Các loại vốn của ngân hàng

a. Vốn tự có

Vốn tự có bao gồm hai phần cơ bản là vốn điều lệ và quỹ dự trữ với đặc điểm và tính chất khác nhau.

Vốn điều lệ là khoản vốn thuộc quyền sở hữu của ngân hàng, được ghi trên bản điều lệ và có mặt trong quá trình thành lập ngân hàng thương mại.

Trong quá trình phát triển, tùy vào tình trạng mà khoản vốn sẽ được điều chỉnh tăng lên với nhiều mức độ khác nhau.

Vốn điều lệ có thể được cấp do Nhà Nước hay do sự đóng góp của các cổ đông vào ngân hàng.

Trên thực tế, đa phần ngân hàng thương mại được hình thành dưới sự đóng góp từ cổ đông và có nghĩa vụ trả nợ theo đúng hợp đồng.

Vốn điều lệ xuất hiện và đảm đương nhiều nhiệm vụ quan trọng như:

- Mua sắm tài sản và trang thiết bị cần thiết

- Góp vốn liên doanh

- Cho thành phần kinh tế khác vay

- Thực hiện nhiều dịch vụ khác

Mặt khác, quỹ dự trữ được hình thành từ hai quỹ chính là: Quỹ dự trữ bổ sung cho vốn điều lệ và quỹ dự trữ đặc biệt giúp bù đắp rủi ro.

Các quỹ này được trích từ lợi nhuận ròng hàng năm với mục đích bảo vệ an toàn trong hoạt động kinh doanh và tăng vốn tự có của ngân hàng.

b. Vốn được coi như tự có

Đây là những khoản tiền có mục đích sử dụng trong thời gian tới nhưng tạm thời nhàn rỗi như tiền lương chưa đến kỳ thanh toán, quỹ khen thưởng hay quỹ khấu hao tài sản cố định.

Tuy chiếm tỷ trọng khá nhỏ (dưới 10) nhưng nó lại có ý nghĩa lớn và đóng vai trò quan trọng với mỗi ngân hàng bởi:

- Phản ánh rõ nét tình hình tài chính của ngân hàng

- Quyết định quy mô hoạt động

- Là cơ sở để thu hút những nguồn vốn khác và cho vay

Được ví như những con lò xo, vốn được coi như tự có giúp chống đỡ và giảm thiểu những rủi ro khi giá trị tài sản giảm sút, hạn chế tình trạng mất khả năng chi trả và phá sản của ngân hàng.

Đọc thêm: Top 7 Các Ngân Hàng Ở Việt Nam Được Đánh Giá Cao 2022

Vốn tiền gửi

a. Tiền gửi không kỳ hạn.

Tiền gửi không kỳ hạn được ngân hàng cất trữ trong tài khoản vãng lai của mỗi khách hàng. Chủ tài khoản có thể gửi thêm tiền hoặc rút tiền để sử dụng bất cứ thời điểm nào.

Hình thức gửi tiền này có lãi suất khá thấp so với các loại khác hay có thể không được trả lãi.

Tuy nhiên, nó mang đến cảm giác an toàn tuyệt đối và bảo mật tối cao cho khách hàng. Hơn thế, người gửi tiền dễ dàng và thuận tiện khi sử dụng các dịch vụ thanh toán đã liên kết ngân hàng.

Bởi công dụng ấy, chúng ta thường hay gọi tiền gửi không kỳ hạn là tiền gửi thanh toán và tồn tại dưới một số hình thức sau:

- Tài khoản séc

- Tài khoản NOW

- Tài khoản NOW cao cấp

- Tài khoản tiền gửi thị trường tiền tệ

- Tài khoản ATS

b. Tiền gửi có kỳ hạn

Tiền gửi có kỳ hạn là hình thức gửi tiền ở ngân hàng trong một khoảng thời gian từ một tháng đến vài năm với hai dạng cơ bản là:

- Tiền gửi có kỳ hạn dưới dạng tài khoản.

- Tiền gửi có kỳ hạn dưới dạng phát hành kỳ phiếu của ngân hàng. Ngân hàng sẽ chủ động phát hành phiếu nợ để huy động vốn để thực hiện những mục đích đã đề ra.

Hình thức này có mức lãi suất khá cao so với những phương pháp gửi tiền khác nhưng chủ sở hữu tài khoản không được phép rút tiền trước thời hạn hưởng lãi và không thể sử dụng để thanh toán các dịch vụ qua ngân hàng.

Nếu phải rút tiền khi chưa đến ngày đáo hạn, bạn vẫn có thể liên hệ với ngân hàng và kèm theo đó là những khoản phạt nhất định như: không được hưởng lãi suất, lãi suất thấp hơn khi ký hợp đồng… Điều này gây nên nhiều bất tiện cho khách hàng.

c. Tiền gửi tiết kiệm

Khách hàng sẽ gửi ngân sách dành dụm của bản thân vào ngân hàng theo kỳ hạn: 1,3,6,9,12 tháng hay 1 năm với mức lãi suất đã được ngân hàng công bố.

Bạn sẽ được ngân hàng cấp cho một cuốn sổ được gọi là sổ tiết kiệm. Nó sẽ là minh chứng ghi nhận những khoản tiền được gửi vào và rút ra. Bạn nên cất giữ cẩn thận, kỹ càng vì nó chính là tia hy vọng khi xảy ra những trường hợp xấu.

Ngoài ra, chúng ta còn thịnh hành một vài hình thức khác tương tự như tiền gửi tiết kiệm là: chứng chỉ tiết kiệm và trái phiếu tiết kiệm.

Để giúp người dân hiểu rõ ràng từng loại và có những lựa chọn chính xác, Việt Nam chúng ta chia tiền gửi tiết kiệm làm ba loại:

- Tiền gửi tiết kiệm không kỳ hạn: Người gửi tiền có thể gửi vào, rút ra mọi lúc nhưng không cần báo trước với ngân hàng. Khá thuận tiện những hình thức này ít được lựa chọn bởi lãi suất khá thấp.

- Tiền gửi tiết kiệm có kỳ hạn: Tiền được gửi theo khoảng một thời gian cố định với mức lãi suất khá cao và chỉ được gửi vào, rút ra duy nhất một lần trong một kỳ.

- Tiền gửi tiết kiệm có mục đích: Số tiền sẽ được tiết kiệm trung và dài hạn. Ngoài khoản lãi được hưởng, ngân hàng sẽ tạo điều kiện cho bạn vay tiền với mức lãi suất ưu đãi nhất.

Qua những thông tin trên, chúng ta có thể đưa ra kết luận là: “Ngân hàng là nơi đi vay và cho vay, vốn tiền gửi là nguồn vốn quan trọng trong hoạt động kinh doanh của ngân hàng”.

Vốn đi vay

a. Vay từ ngân hàng trung ương

Ngân hàng nhà nước sẽ là nơi cấp quyền hoạt động cho ngân hàng thương mại.

Điều này đồng nghĩa với việc ngân hàng nhà nước sẽ bảo trợ, giúp đỡ và cho ngân hàng thương mại vay nếu gặp tình trạng hụt ngân sách hay bị thiếu tiền mặt dưới nhiều hình thức tín dụng như:

- Chiết khấu các chứng từ có giá

- Tái chiết khấu các chứng từ có giá

- Cho vay thế chấp

- Ứng trước

b. Vay ngắn hạn các khoản dự trữ của các tổ chức tín dụng khác

Trong một ngày làm việc, có nhiều ngân hàng thương mại cho vay vượt mức cho phép dẫn đến nguồn dự trữ bắt buộc được quy định thiếu hụt. Ngược lại, một số ngân hàng thương mại khác xảy ra tình trạng dư thừa dự trữ.

Để đảm bảo mọi ngân hàng đều đạt mức dự trữ bắt buộc, những ngân hàng bị thiếu sẽ đi vay những ngân hàng dư thừa trong một khoảng thời gian ngắn, thường tiếp diễn dưới một tuần.

c. Vay từ các công ty

Những khu vực phát triển, ngân hàng thương mại có thể vay từ nhiều công ty nếu không chọn ngân hàng nhà nước hay các tổ chức tín dụng với hai hình thức vay:

- Vay ngắn hạn qua các hợp đồng được mua lại: Ngân hàng sử dụng tín phiếu của kho bạc nhà nước làm thế chấp để vay tiền nhàn rỗi từ các công ty. Sau vài ngày, họ chấp nhận sở hữu lại với mức giá cao hơn khi trao đổi.

- Vay từ công ty mẹ: Nếu công ty mẹ sở hữu toàn quyền với một ngân hàng, họ có thể phát hành trái phiếu, cổ phiếu hay thương phiếu để huy động. Phần tiền nhận được sẽ được giải ngân dưới hình thức cho vay.

d. Vay từ thị trường tài chính trong nước

Một địa điểm vay uy tín cho ngân hàng thương mại là thị trường tài chính trong nước dưới hai phương pháp:

- Chứng chỉ tiền gửi được chuyển nhượng: Là những chứng chỉ tiền gửi sở hữu mệnh giá rất lớn, dễ dàng mua đi bán lại trên thị trường khi chưa tới thời điểm đáo hạn.

- Trái phiếu của ngân hàng: Là hình thức vay nợ dài hạn của ngân hàng trên thị trường chứng khoán, trái phiếu được mua đi bán lại khi chưa đến ngày đáo hạn.

e. Vay từ nước ngoài

Nhiều ngân hàng đã lựa chọn vay vốn từ việc phát hành phiếu nợ để vay tiền nước ngoài với đồng USD.

Các nguồn vốn khác

Một số nguồn vốn nổi bật mà chúng ta có thể điểm danh là:

- Vốn tài trợ

- Vốn đầu tư và phát triển

- Vốn uỷ thác đầu tư

- Vốn hình thành trong quy trình hoạt động như trong nghiệp vụ qua lại đồng nghiệp hay trong nghiệp vụ trung gian của ngân hàng.

Nghiệp vụ nhận tiền gửi

Nghiệp vụ nhận tiền gửi là một nghiệp vụ cơ bản nhưng vô cùng cần thiết của mỗi ngân hàng… Họ sẵn sàng kêu gọi và thu hút khách hàng gửi tiền qua nhiều chiến dịch quảng cáo hay chương trình ưu đãi như:

- Gửi tiền không giới hạn

- Gửi tiền tiết kiệm

- Gửi tiền không kỳ hạn

- Gửi tiền với mức lãi suất tốt

Ngân hàng sẽ tiếp nhận khoản tiền từ cá nhân, tổ chức, công ty và có nhiệm vụ hoàn cả gốc lẫn lãi khi bạn có mong muốn rút tiền.

Nghiệp vụ cho vay của ngân hàng thương mại

Cho vay là một nghiệp vụ ngân hàng cơ bản của ngân hàng thương mại, ảnh hưởng trực tiếp đến kết quả của hoạt động kinh doanh.

Dựa vào mục đích cho vay

Bạn chỉ có thể vay được tiền của ngân hàng nếu bạn có mục đích, dự án… khả thi và tiềm năng. Vì vậy, để thuận tiện cho khâu kiểm định, ngân hàng đã chia mục đích vay thành nhiều loại như:

- Cho vay nông nghiệp

- Cho vay bất động sản: Dành cho hoạt động mua sắm, sửa chữa hay xây dựng nhà cửa hay đất đai

- Cho vay công nghiệp và thương mại: Là loại vay ngắn hạn với mục đích bổ sung vốn lưu động cho hoạt động liên quan đến công nghiệp, thương mại, dịch vụ,…

- Thuê mua và các loại khác

Dựa vào thời hạn cho vay

Thời gian ngân hàng thương mại cho vay đối với cá nhân hay tổ chức được chia thành ba phần:

- Cho vay ngắn hạn: Thực hiện với thời hạn dưới 12 tháng. Nguồn tiền thường được sử dụng cho việc bù đắp thiếu hụt vốn hay những nhu cầu chi tiêu trong khoảng thời gian ngắn hạn.

- Cho vay trung hạn: Diễn ra trong khoảng thời gian từ 1 đến 3 năm

- Cho vay dài hạn: Thời gian được quy định là trên 3 năm. Hình thức vay được dùng để đầu tư những thiết bị phương tiện vận tải, máy móc hay xây dựng công trình, nhà máy.

Dựa vào sự tín nhiệm của khách hàng

Cách thức cho vay còn được khách hàng gọi là cho vay không đảm bảo. Trước khi vay, bạn cần có tài sản để đảm bảo, cầm cố hay thế chấp.

Với hình thức này, bạn không cần thực hiện những thủ tục sau và có thể dễ dàng được ngân hàng cho vay.

Tuy nhiên, điều này hoàn toàn không dễ dàng xảy ra. Bạn phải có độ tín nhiệm, uy tín, phải là người có công việc và địa vị trong xã hội thì ngân hàng mới có thể giải ngân.

Dựa vào giá trị của tín dụng

Giá trị tín dụng sẽ được ngân hàng quy đổi bằng tiền và thực hiện dưới nhiều hình thức như:

- Tín dụng thời vụ

- Tín dụng ứng trước

- Thấu chi

Vay bằng tiền là hình thức khá phổ biến và thịnh hành hiện nay, được nhiều người dân tin tưởng và sử dụng.

Dựa vào phương thức hoàn trả

Người vay sẽ có hai sự lựa chọn khi hoàn trả tiền cho ngân hàng:

- Trả cả tiền lãi và gốc theo định kỳ nhất định đến khi hoàn tất

- Vay hoàn trả theo yêu cầu

Nghiệp vụ đầu tư

Ngân hàng chỉ tồn tại và phát triển khi đạt được nhiều doanh thu và lợi nhuận. Có nhiều cách đầu tư để sinh lợi hiệu quả và ít rủi ro nhưng lựa chọn hàng đầu của ngân hàng thương mại luôn là hoạt động mua bán chứng khoán hay đầu tư vào những dự án.

Pháp luật Việt Nam cho phép sử dụng vốn của ngân hàng thương mại gồm nguồn vốn điều lệ và quỹ dự trữ cho những hoạt động như:

- Góp vốn

- Mua cổ phần của doanh nghiệp

- Mua cổ phiếu của những tổ chức tín dụng

Nghiệp vụ kinh doanh đối ngoại

Một phương pháp mang về nguồn lợi nhuận khủng ngoài hoạt động đầu tư chính là nghiệp vụ kinh doanh đối ngoại với những hoạt động tiêu biểu như:

- Hoạt động mua bán ngoại tệ

- Huy động nguồn vốn ngoại tệ

- Cho vay, mua hay bán ngoại tệ

- Thanh toán quốc tế

- Chiết khấu và tái chiết khấu những bộ chứng từ và dịch vụ khác liên quan đến ngoại hối theo chính sách quản lý của nhà nước

- Hoạt động bảo lãnh và tái bảo lãnh cho công dân Việt Nam

Một số nghiệp vụ ngân hàng khác

Ngoài những nghiệp vụ trên, ngân hàng thương mại sẽ đảm đương nhiều trọng trách và công việc khác như:

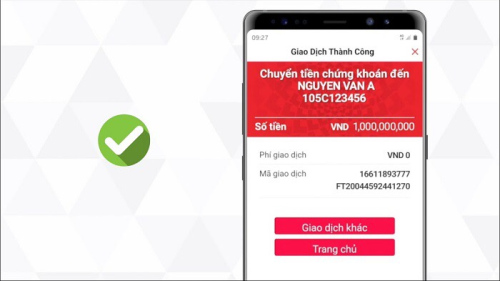

- Dịch vụ chuyển tiền: Thực hiện các lệnh chuyển tiền cho khách hàng theo yêu cầu tại quầy giao dịch hay trên ứng dụng điện thoại

- Dịch vụ thu và chi của ngân hàng: Thực hiện ủy nhiệm chi hoặc thu

- Dịch vụ ủy thác: Thay mặt khách hàng trực tiếp xử lý một vài hoạt động như chuyển giao tài sản, chuyển giao tiền bạc, bảo quản vàng bạc và bảo quản giấy tờ.

- Dịch vụ mua bán hộ: Sau khi được tin tưởng, ủy nhiệm và giao trọng trách mua bán trái phiếu, chứng khoán. Ngân hàng sẽ nỗ lực làm việc nhằm tăng cường giá trị đồng tiền mà khách hàng đã gửi gắm.

Kết luận

Ngân hàng là một phần quan trọng và không thể thiếu trong sự tồn tại và phát triển của xã hội. Sự có mặt của ngân hàng giúp cuộc sống của chúng ta trở nên dễ dàng, thoải mái và tiện ích hơn.

Sứ mệnh đặc biệt ấy đã thôi thúc nhiều bạn trẻ chọn chuyên ngành ngân hàng, muốn trải nghiệm, cống hiến toàn bộ sức lực và tạo nên nhiều điều tốt đẹp trong cuộc sống.

Nếu vậy, bạn hãy chăm chỉ học hỏi, trang bị đầy đủ kiến thức và những thông tin hữu ích liên quan đến các nghiệp vụ ngân hàng thương mại. Đó sẽ là những hành trang tuyệt vời trên con đường làm việc. Glints chúc bạn may mắn!

Đọc thêm: Kinh Nghiệm Phỏng Vấn Ngân Hàng Hữu Ích Giúp Bạn Tự Tin Hơn

Trả lời